合成橡胶上市专题:合成橡胶产业格局解析

01

合成橡胶产业链概况

合成橡胶是由人工合成的高弹性聚合物,也称合成弹性体。广义上指用化学方法合成制造的橡胶,以区别于从橡胶树生产出的天然橡胶。合成橡胶的性能因单体不同而异,不同单体在引发剂作用下,经聚合形成多种高分子化合物。单体有丁二烯、苯乙烯、丙烯腈、异丁烯、氯丁二烯等,聚合工艺有乳液聚合、溶液聚合、悬浮聚合、本体聚合四种。

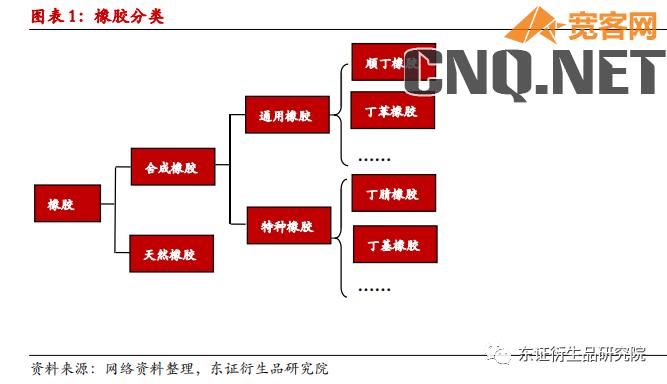

合成橡胶的分类方法较多,根据性能和用途可以分为通用橡胶和特种橡胶两大类。通用橡胶指可以部分或全部代替天然橡胶使用的胶种,一般是指仅由碳氢化合物构成的聚合物,主要包括丁苯橡胶、顺丁橡胶、异戊橡胶、乙丙橡胶、氯丁橡胶、SBC橡胶等。

通用橡胶是合成橡胶的主要品种,市场需求量较大,主要应用于轮胎和工业橡胶制品;特种橡胶是指具有特殊性能和特殊用途且能适应苛刻条件下使用的合成橡胶,主要包括硅橡胶、各种氟橡胶、聚硫橡胶、氯醇橡胶、丁腈橡胶、聚丙烯酸酯橡胶、聚氨酯橡胶和丁基橡胶等。特种橡胶通常具备耐高温、耐油、耐臭氧、耐老化和高气密性等特点,主要应用于要求某种特性的特殊场合,如石油化工行业等。2021年我国合成橡胶产能结构中,80%以上为通用橡胶。

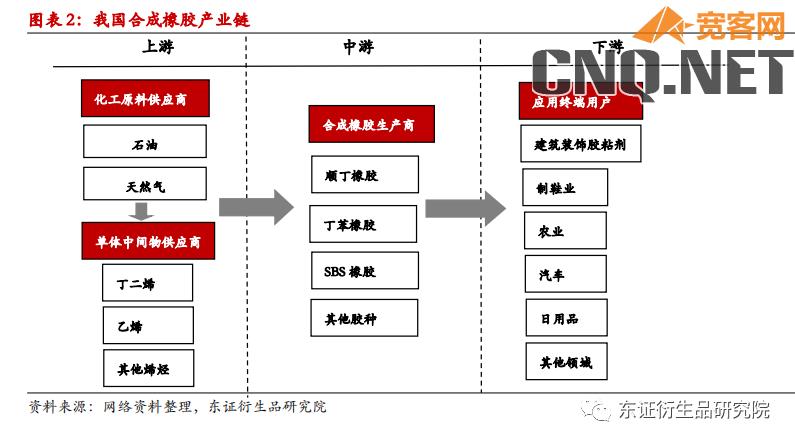

合成橡胶产业链自上而下依次可分为上游化工原料供应商和单体中间物供应商,中游合成橡胶生产商和下游应用终端用户。

1.1、产业链上游环节

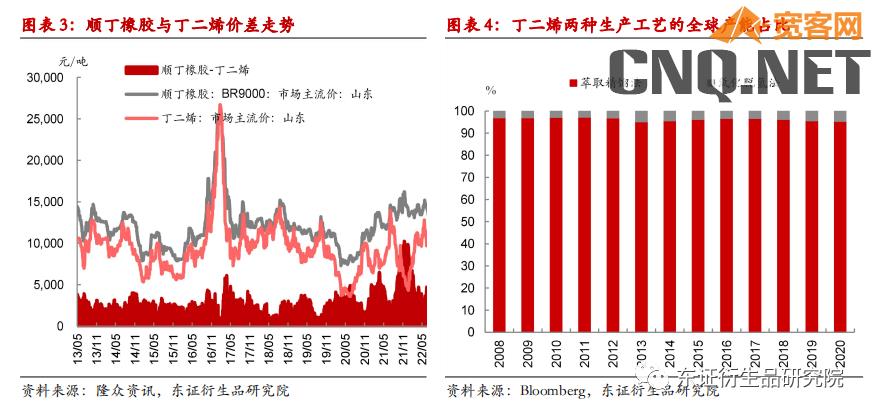

我国合成橡胶产业链的上游为化工原材料和单体中间物供应商,主要包括石油、天然气等化工原材料和丁二烯、乙烯等烯烃单体中间物。丁二烯是合成橡胶生产的主要原料,合成橡胶的两个主流胶种,顺丁与丁苯橡胶均是由丁二烯或丁二烯与其他物质聚合而成。丁二烯与合成橡胶价格的相关性较高,以顺丁橡胶为例,从历史数据看,大多数时候两者价差维持在3000-5000元/吨。

目前全球丁二烯的来源主要有两种,一种是萃取精馏法,即从乙烯裂解装置副产的混合碳四馏分中抽提得到,这种方法价格低廉,经济上占优势,是丁二烯的主要来源,产能占比维持在95%以上;另一种是从炼油厂碳四馏分脱氢得到,但氧化脱氢工艺的运行成本比较高,经济性较差,是以该生产工艺的全球产能占比始终较小。

相较合成橡胶,原料丁二烯的价格波动更大,一方面是由于其储运的特殊性,另一方面是因为丁二烯主要是从裂解乙烯的副产混合碳四馏分中抽提,因此丁二烯的产能与产量很大程度上受制于乙烯裂解装置的产能、开工情况以及生产工艺等。由此产生的一个问题就是如果乙烯、丙烯等产品的行情不好,石化装置整体效益不佳,即便此时丁二烯的市场需求较好,企业仍可能降低装置负荷,从而加重丁二烯供需偏紧的格局;反之亦然。

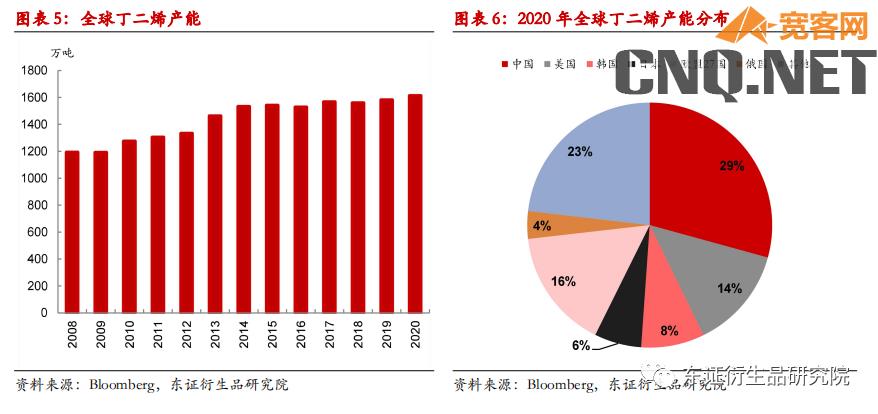

自2014年以来,全球丁二烯的产能变动不大。从区域分布看,全球丁二烯产能主要分布于中国、欧盟、美国、日本和韩国,与全球合成橡胶产能的区域分布高度重合。

1.2、产业链中游环节

我国合成橡胶的中游是合成橡胶生产商,具有较高的技术壁垒。中游生产厂商利用不同单体在引发剂和催化剂作用下进行聚合反应生成聚合物,聚合反应后的物料,经脱除未反应单体、凝聚、脱水、干燥等步骤,才可制得成品合成橡胶。长期来看,在环保监管趋严的大背景下,下游应用终端客户趋向于选择可满足特殊用途或者符合特定质量和环保要求的合成橡胶产品,产品附加值较高的合成橡胶产品生产商将具有较高的利润水平和较强的议价能力。

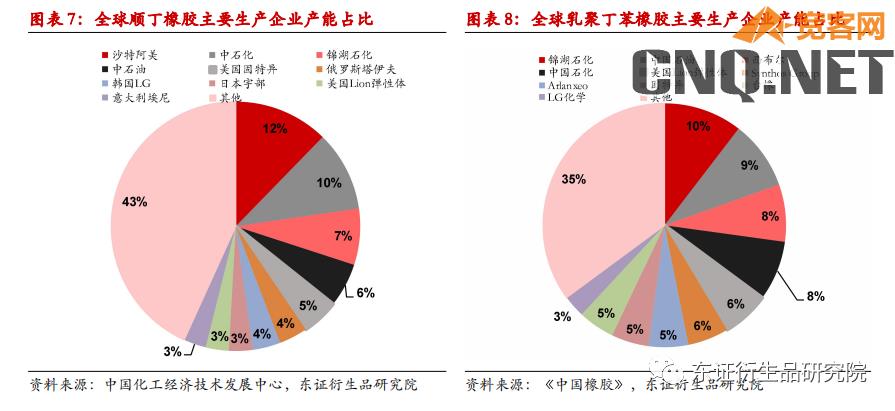

由于行业技术壁垒较高,全球合成橡胶的行业集中度也比较高。以两大主流胶种顺丁和丁苯橡胶为例,2020年全球顺丁橡胶产能为543.7万吨,其中全球前十大顺丁橡胶生产企业的合计产能占比达到57%左右。丁苯橡胶方面,全球前十大乳聚丁苯橡胶生产企业的全球产能占比约65%。

1.3、产业链下游环节

合成橡胶因其种类较多,因此下游应用极其广泛,可大体分为民用领域和工业领域两部分。民用领域包括日用品、建筑装饰胶粘剂、制鞋业等行业,工业领域包括汽车、航空航天、农业等行业。

02

供给:结构性过剩问题依然严峻

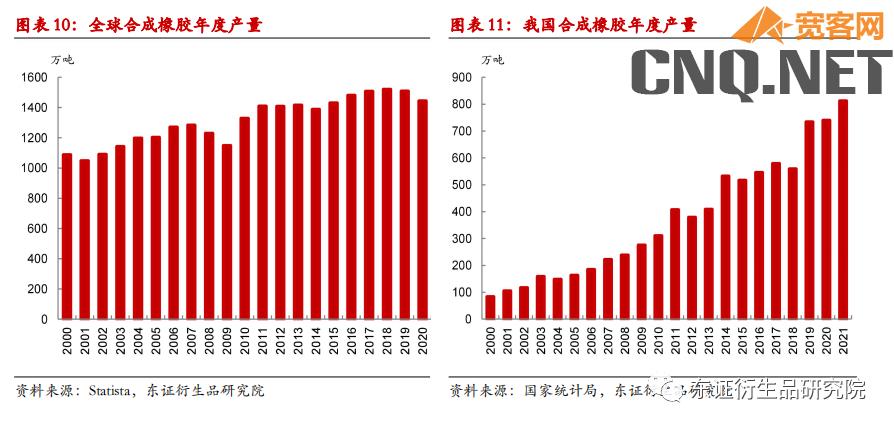

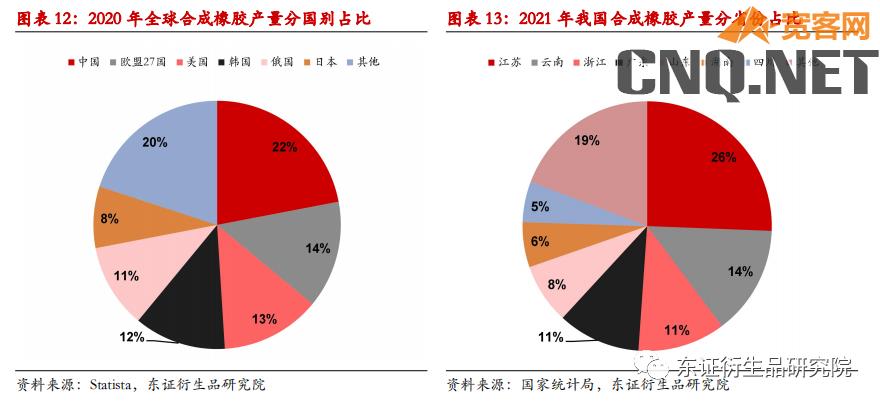

2000年以来,全球合成橡胶产量仅从1100万吨左右增至1400万吨以上,而同期我国合成橡胶产量则经历了大幅跃升。2000年我国合成橡胶年产量不足100万吨,2004年开始我国合成橡胶产业进入高速发展期,2021年我国合成橡胶产量已经超过800万吨。目前我国是全球最大的合成橡胶生产国,产量占比超过20%。

目前全球合成橡胶主要产区中,亚太地区占比最大,超过50%。造成这一分布格局的主要原因是过往亚太地区经济高速发展,促进了合成橡胶消费量的增长,带动了合成橡胶市场供求量的不断扩大,从而提高了合成橡胶行业的生产规模。而欧洲、中东和美洲等地拥有较为庞大且完善的石油、化工产业,其合成橡胶产值稳定性较高。

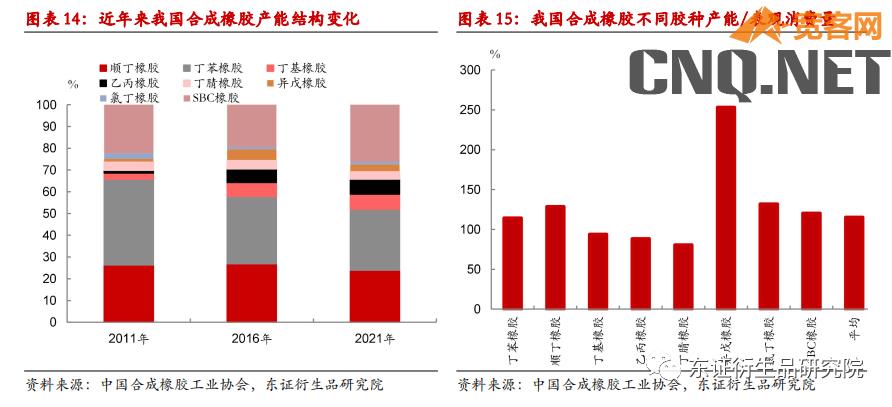

目前我国合成橡胶行业产能主要集中在江苏、浙江、山东等东部省份,此外云南、广东等地也有较多产能分布。除产能稳步增长外,在技术进步和市场需求的双重驱动下,我国合成橡胶的产能结构也在持续优化。丁苯和顺丁橡胶作为合成橡胶的两大主要胶种,两者合计产能占比在50%以上。近年来,该占比呈下降趋势。2011年,丁苯与顺丁橡胶合计产能占比约66%,2016年该占比降至58%,2021年进一步降至52%。2011-2016年间丁基橡胶和乙丙橡胶的产能快速增长,产能占比分别提升3.5和5个百分点。

此外,自异戊橡胶在2011年首次实现国产化以来,十年间经历了产能快速增长和关停、改造两个高峰,在产能结构中,其占比从1.3%增至4.9%又降到3%。值得注意的是,2016-2021年间SBC橡胶的建设较为集中,2021年其在总产能中占比达到27%左右,超过了顺丁橡胶,成为第二大品种。由于合成橡胶在生产过程中会产生大量的挥发性有机物,对环境污染较大,在环保监管日益趋严的背景下,近年来我国合成橡胶主流产品也在向环保型品种发展,未来环保型合成橡胶品种将是合成橡胶行业发展的必然趋势。

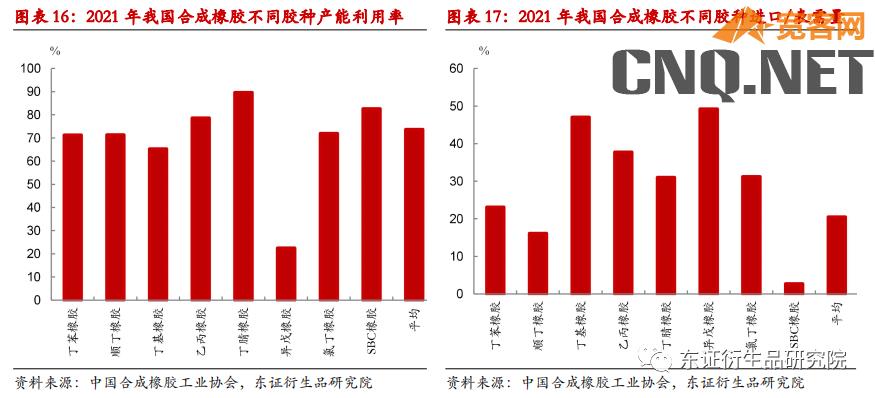

尽管我国合成橡胶产能结构持续优化,但产能结构性过剩问题依然严峻。根据中国合成橡胶工业协会的统计数据,2021年我国合成橡胶总产能是表观消费量的1.15倍,而部分胶种如乙丙橡胶、丁腈橡胶的产能则低于表观消费量。合成橡胶总产能利用率为 73.6%,部分胶种产能利用率甚至不足三成。此外,进口合成橡胶占国内消费总量的20%左右,其中部分胶种进口比例超过 40%,对进口的依赖度较高。

从我国合成橡胶产业的竞争格局看,我国合成橡胶市场以中石化、中石油、部分民营企业和小部分外企组成。合成橡胶是石油产业链的下游产品,而国内油品主要由中石化和中石油统一定价,国内民营石油厂商的定价权相对较弱。此外,中石化和中石油在各地区设立了多家分公司,如齐鲁石化、巴陵石化、燕山石化、兰州石化、吉林石化等隶属中石化集团;大庆石化、独山子石化、吉林石化、锦州石化等均隶属中石油集团,中石化和中石油在国内合成橡胶的产能和产量占比超过50%,占据了主导地位。

由于合成橡胶行业是资金和技术双密集型行业,在行业去产能、优化产业结构的背景下,行业内形成了一定的资金和技术壁垒,导致私营企业在产业转型时期难以与中石化、中石油两大集团竞争。整体而言,民营企业只为部分地区中小企业提供服务,中大型企业和军工企业被中石油和中石油两家企业占领,民营企业在国内合成橡胶行业的市场份额较低。此外,近年来部分国外化工企业通过企业合并或招商引资的方式进入中国市场,逐步拓展在国内的化工业务,在部分地区建立厂房,生产制造合成橡胶。但相较合成橡胶国企,国外化工企业在国内暂不具备较强的竞争优势。

03

需求:下游主要应用领域为轮胎生产

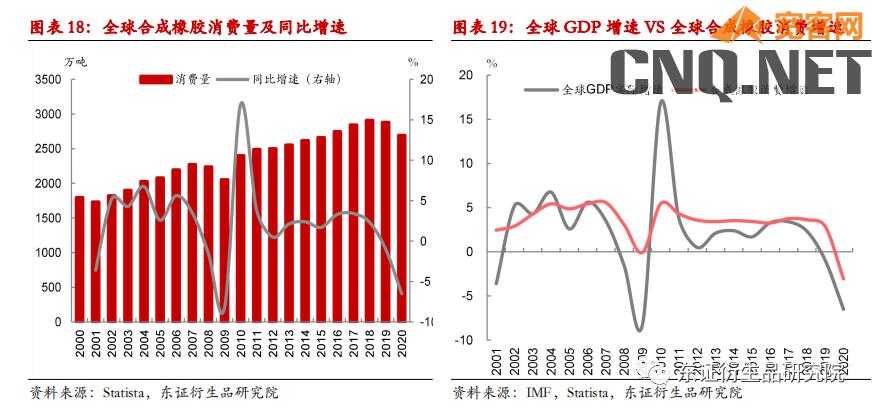

合成橡胶下游应用极其广泛,下游需求整体受宏观经济影响较大。2009年以来,全球合成橡胶消费量持续维持正增长。2019年过后随着全球经济增速下滑,合成橡胶消费量也开始出现负增长。

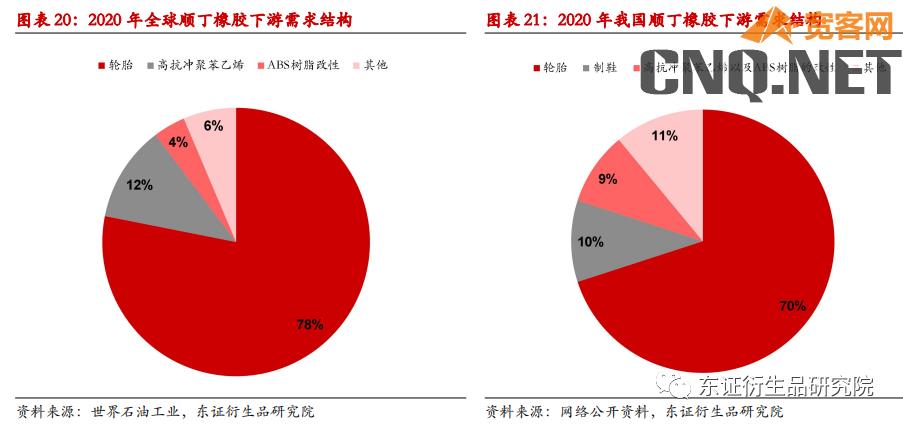

合成橡胶的不同胶种对应的下游需求存在差异,两大主流胶种丁苯和顺丁橡胶的主要应用领域都是轮胎生产。以顺丁橡胶为例,全球顺丁橡胶主要用于生产轮胎、高抗冲聚苯乙烯和ABS树脂等,2020年用于生产轮胎的消费量在消费总量中占比高达78.1%。我国顺丁橡胶主要用于轮胎、制鞋、高抗冲聚苯乙烯以及ABS树脂改性等方面,其中轮胎制造业的需求量约占总需求量的70%,是国内顺丁橡胶最大的消费领域;其次是制鞋业,需求量约占10%。

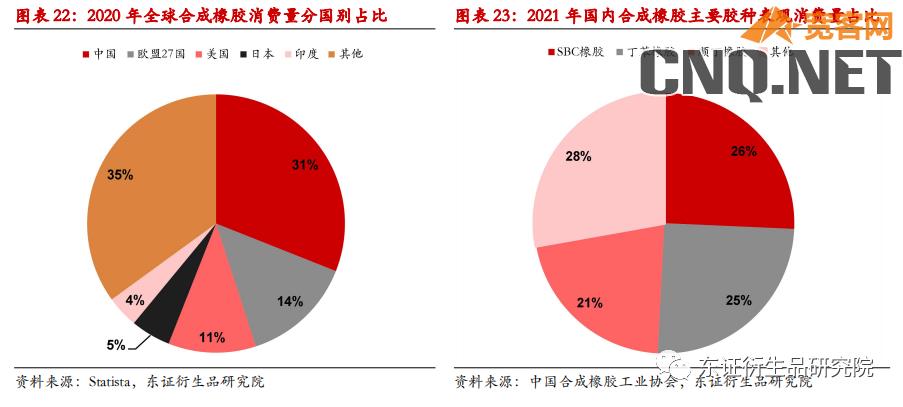

目前我国是全球最大的合成橡胶消费国,消费占比超过30%。此外,欧盟、美国、日本和印度也是主要的合成橡胶消费国和地区。国内合成橡胶消费结构中,目前SBC橡胶是表观消费量最大的品种,2021年占国内合成橡胶总表观消费量的26%左右。SBC属于橡胶与塑料之间的弹性体材料,因具有塑料的加工工艺特性和橡胶的物理机械性能,已成为典型的橡塑物质;消费占比第二大的是丁苯橡胶,占比约25%;消费占比第三大的是顺丁橡胶,占比在21%左右。

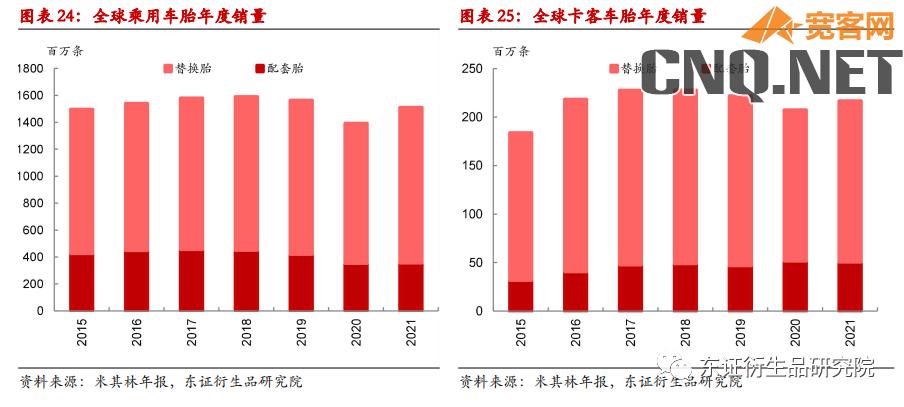

与研究天然橡胶需求端重点关注全钢胎市场不同,研究合成橡胶需求端需要重点关注半钢胎市场。目前轮胎子午化率已提升至90%以上,其中,子午胎又可划分为半钢胎和全钢胎,在数量占比上,半钢胎产量占比约70%,全钢胎约10%,斜胶胎约10%。半钢胎轮胎尺寸小,质量轻,单条质量约在7-10公斤/条,主要用于乘用车;全钢胎轮胎尺寸较大,单胎质量在50-70公斤,主要用于货车、大型客车上,其中尤以重卡为主。

由于质量体积及用途的差异,全钢胎与半钢胎中天然橡胶和合成橡胶的配方比例存在明显差异。半钢胎中天胶与合成胶使用比例相当,重量占比均在25%左右。而全钢胎中以天胶为主,天胶质量占比在30-40%左右,合成橡胶质量占比仅有10%左右。整体来看,从轮胎需求对合成橡胶消费端的影响程度看,半钢胎的影响更大,半钢胎市场对合成橡胶的耗用量约是全钢胎市场的2-3倍。

04

贸易:进口波动不大,出口增幅显著

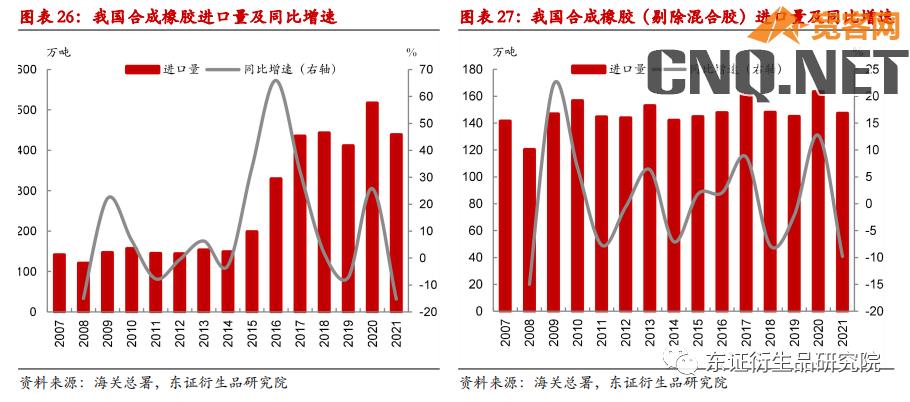

2021年我国合成橡胶进口量为438.5万吨,值得注意的是,该进口量包含了混合胶的进口量。混合胶实质为天然橡胶与少量合成橡胶的混合物,海关税则编码为40028000,进口统计在合成橡胶项下。自15年7月复合橡胶新标准实施,复合橡胶进口量显著下降,与此同时替代进口的是混合橡胶。15年混合胶进口量仅有54万吨左右,21年进口量已经高达291万吨,占合成橡胶进口总量的66%。进口混合胶主要来源于天然橡胶的主产地泰国、越南、马来西亚、印度尼西亚。

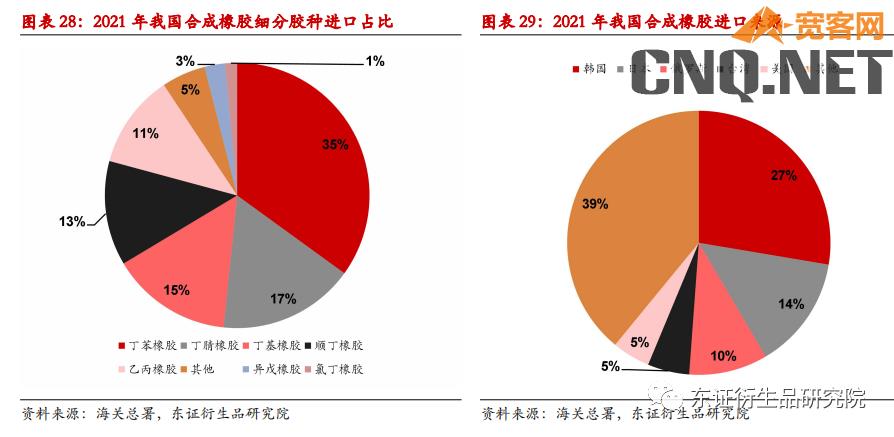

我们将合成橡胶进口量中的混合胶予以剔除后,可以看到,2009年以来,我国合成橡胶(剔除混合胶)的进口量基本维持在140-150万吨,整体波动不大。分胶种来看,2021年我国合成橡胶中通用橡胶的进口占比在60%以上。丁苯橡胶是进口量最大的胶种,占进口总量的 35%。

从进口来源看,我国合成橡胶主要从周边国家进口。2021年我国从韩国、日本、俄罗斯和台湾等地进口的合成橡胶占我国合成橡胶进口总量的56%。

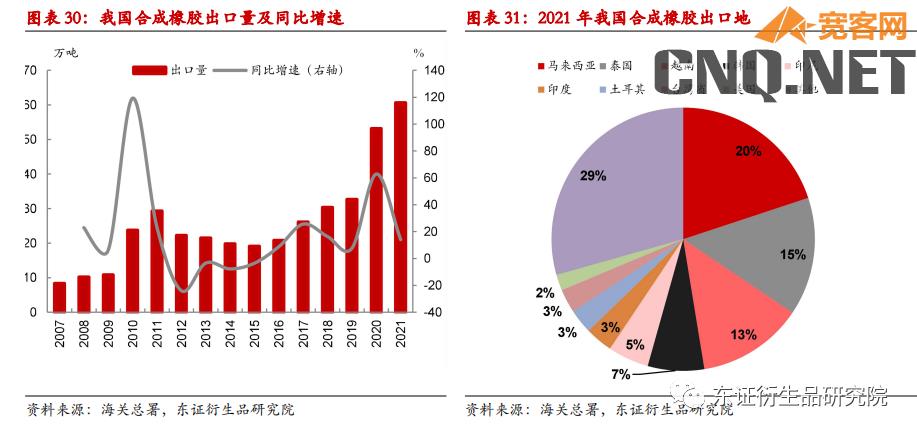

出口方面,2020年以前,我国合成橡胶年度出口量基本未超过30万吨。2020年3月,财政部、税务总局联合发布公告,再次提高部分合成橡胶产品出口退税率,大部分合成橡胶产品可享受13%的出口退税率。2020年我国合成橡胶出口量超过50万吨,较2019年大幅提升近63%,2021年合成橡胶出口量继续增长。从出口目的地看,我国合成橡胶主要出口至东南亚、韩国等地。值得注意的是,虽然近年来合成橡胶出口量增幅显著,但其总量仍然偏低,目前只占国内合成橡胶总产量的8%左右。未来在满足国内需求的基础上,开拓海外市场、扩大出口对产业的健康发展意义重大。

05

合成橡胶与天然橡胶性能互补,彼此难以大幅替代

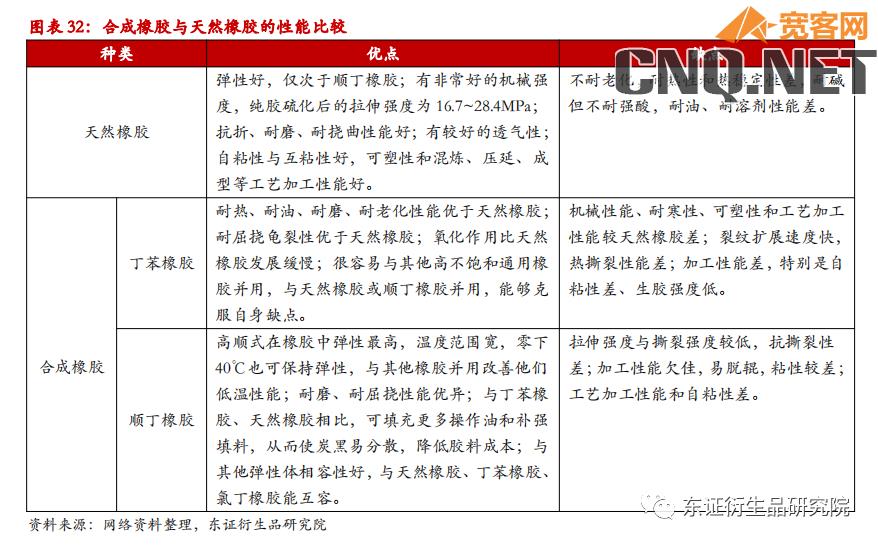

合成橡胶的两大主流胶种丁苯和顺丁橡胶常与天然橡胶并用制造轮胎胎面,其主要应用领域也是轮胎生产。在技术性能上,现阶段合成橡胶的综合性能整体仍落后于天然橡胶。目前的技术条件尚不支持合成橡胶大幅替代天然橡胶,与此同时,合成橡胶也具备一些天然橡胶所不具备的优异性能,因此目前的轮胎生产通常是将两类胶混合使用以实现性能互补。此外,不同类型的轮胎中两类胶的配比也存在差异,主要取决于轮胎自身对性能的要求。在技术要求较高、较全面的应用领域,轮胎对天然橡胶的用量相对更多。

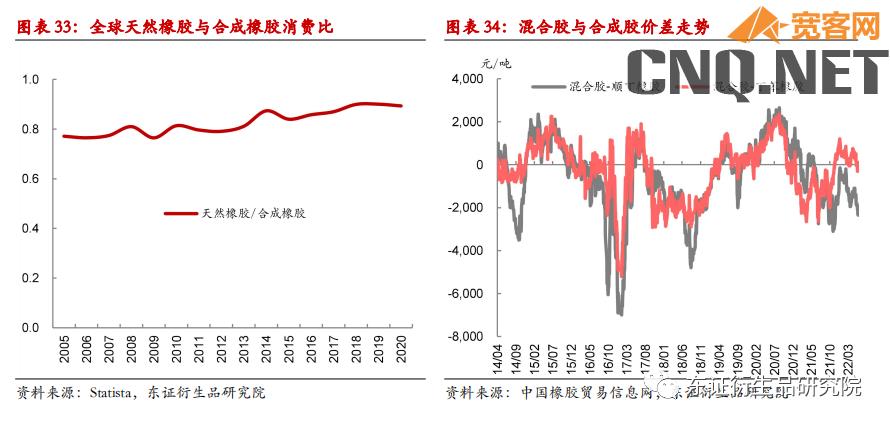

轮胎制造工艺中,由于性能互补的原因,合成橡胶和天然橡胶均无法大幅替代彼此。2005年以来,两类胶的全球消费比整体波动不大。然而,由于影响价格的因素不同,从历史长周期看,合成橡胶和天然橡胶的价差波动较大,有时甚至会出现比较极端的行情。从我们前期草根调研的结果看,虽然两类胶无法大幅替代彼此,但当某种胶相对便宜时,部分生产厂家会考虑适度增加该种胶的用量以降低生产成本。

值得注意的是,轮胎配方中天然橡胶与合成橡胶的调整比例非常有限,对轮胎质量要求较高的企业替代比例只有2-3%,即便是对轮胎质量要求不高的企业,替代比例一般也不超过5%。这种调整配方的行为主要发生在中小型轮胎企业,大型轮胎企业为了保证产品性能稳定,不会轻易修改配方。此外,由于调整配方要经过一系列流程,比较繁琐,在两类胶价差不大的情况下轮胎企业通常也不会做出调整。调研中部分企业表示若价差长期维持在3000元/吨以上或考虑修改配方,当然也是在保证产品质量和性能稳定的基础上。

06

总结

合成橡胶是由人工合成的高弹性聚合物,与从橡胶树生产出的天然橡胶存在本质上的不同。合成橡胶的分类方法较多,根据性能和用途可以分为通用橡胶和特种橡胶两大类。通用橡胶是合成橡胶的主要品种,市场需求量大,主要应用于轮胎和工业橡胶制品。合成橡胶产业链自上而下依次可分为上游化工原料供应商和单体中间物供应商,中游合成橡胶生产商和下游应用终端用户。

合成橡胶供给方面,2000年以来我国合成橡胶产量水平经历了大幅跃升,目前我国是全球最大的合成橡胶生产国,产量占比超过20%。近年来除了产能稳步增长外,在技术进步和市场需求的双重驱动下,我国合成橡胶的产能结构也在持续优化。由于合成橡胶在生产过程中会产生大量的挥发性有机物,对环境污染较大,在环保监管日益趋严的背景下,近年来我国合成橡胶主流产品也在向环保型品种发展。此外,尽管我国合成橡胶产能结构持续优化,但产能结构性过剩问题依然严峻。从竞争格局看,我国合成橡胶市场以中石化、中石油、部分民营企业和小部分外企组成。

合成橡胶需求方面,目前我国也是全球最大的合成橡胶消费国,消费占比超过30%。合成橡胶因其种类较多,因此下游应用极其广泛,下游需求整体受宏观经济影响较大。2019年过后随着全球经济增速下滑,全球合成橡胶消费量也开始出现负增长。合成橡胶不同胶种对应的下游需求存在差异,两大主流胶种丁苯和顺丁橡胶的主要应用领域都是轮胎生产。与研究天然橡胶需求端需要重点关注全钢胎市场不同,研究合成橡胶需求端需要重点关注半钢胎市场。整体来看,半钢胎市场对合成橡胶的耗用量约是全钢胎的2-3倍。

贸易方面,剔除混合胶后,2009年以来我国合成橡胶的进口量基本维持在140-150万吨,整体波动不大。我国合成橡胶主要从周边国家进口。受益于出口退税率的提升,2020年以来我国合成橡胶出口量增幅显著。未来在满足国内需求的基础上,开拓海外市场、扩大出口对我国合成橡胶产业的健康发展意义重大。

替代关系方面,在技术性能上,现阶段合成橡胶的综合性能整体仍落后于天然橡胶。目前的技术条件尚不支持合成橡胶大幅替代天然橡胶,与此同时,合成橡胶也具备一些天然橡胶所不具备的优异性能,因此目前的轮胎生产通常是将两类胶混合使用以实现性能互补。虽然两类胶无法大幅替代彼此,但当某种胶相对便宜时,部分轮胎厂家也会考虑适度增加该种胶的用量以降低生产成本。但整体来看,轮胎配方中天然橡胶与合成橡胶的调整比例非常有限。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!