价值VS成长,标普过去二十年风格转换的启示

本文写于将近两年前,回头看,过去的一些思维对于今天依然有很大帮助。价值还是成长,这是一个永恒的话题。在2014年11月之前,A股是成长股投资者的天下,然而随着降息和增量资金的入市,价值投资的风格又开始回归。最终这种风格能持续多久,很难说。然而简单从美国市场的比较来看,一种风格形成往往有比较长的持续性。当然,A股是一个奇葩的市场,所有的东西都被加速,如同去年年底,所有的周期板块在一天内都被轮动一样。以下是自己两年前的思考,只是在最后一部分做了少许改动,今天回顾依然很有意思:

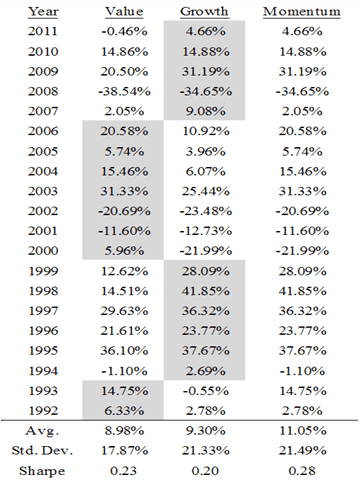

成长还是价值,这是一个永恒的话题,而对于市场投资风格的思考,也总是让我感到着迷。历史上看,我们有伟大的价值股投资者巴菲特,而同时也有林奇,费雪这些伟大的成长股投资者。然而对于基金经理来说,不可能同时具备两种风格。如同小时候看《笑傲江湖》中的剑宗和气宗,你学了一门,就无法去学另一门了。历史上也总有许多讨论,长期来看到底是成长战胜价值,还是价值战胜成长。当然,任何人都无法给出明确的答案,今天我要说的,只是把过去二十年(2012年没有计算在内),美国标普的投资风格中一些有趣的现象,展现给大家。下图是过去二十年标普价值股指数和成长股指数的回报率:

相信大家已经看出端倪来了,过去20年,虽然成长股总体跑赢价值股的比例为11:9,但是我们看到其中周期性的风格转换变化。比如2007年到2011年之间,成长股连续五年战胜价值股。回头想,原因也很简单,2008年金融危机以来,市场最缺少的是什么?不是便宜的股票,而是增长。全球的经济体都在寻找再增长的模式,而这个时候,业绩能增长的成长股自然会受到追捧。同样,在2000年到2006年的7年时间内,价值股又连续战胜成长股。这段历史在《对冲基金风云录2》中有过非常详细的阐述:男主角加入的价值股投资量化基金业在那个时候开始试水,不断战胜市场,也不断自我膨胀。重要在2008年的金融危机中被毁灭。回头看,为什么2000年开始价值股又能战胜成长?因为网络股的泡沫破灭带来了太多的业绩洗牌,市场已经不相信故事,不相信概念,不相信成长。导致了成长股的de-rating。当初连伟大的亚马逊公司也是经历了股价下跌80%的惨痛教训。而相反,在此之前的1994到1999年的连续6年间,因为网络股的泡沫刚刚开始发酵,那是成长股最好的时代之一。曾经有一本我很爱看的书《华尔街的肉》,对于这段历史也做了非常真实的回顾。包括著名的互联网女王Mary Meeker,已经美国著名的黑嘴Jim Cramer如何发家等历史,非常非常有趣。

说几点发现:1)投资风格的转换似乎是有持续性的,至少过去20年标普的投资风格就是如此。一旦成长股开始跑赢,就会连续几年战胜价值股,而一旦价值股开始跑赢,就会连续几年战胜成长股。所以有时候一个基金经理业绩好,虽然和自己的能力,努力是分不开的,但有时候和市场风格是否适应这个基金经理也有关系。成长股风格的基金经理,在市场偏好成长的时候,只要show up at work,就能取得很好的超额收益。2)过去20年标普成长股平均年化回报率是9.3%,战胜价值股8.98%的回报率32个基点。但是价值股的波动率更小,标准方差只有17.87%,大大低于成长股的21.33%。所以如果看的是扣除风险收益,Sharpe Ratio,那么价值股的Sharpe Ratio更高,为0.23,好于成长股的0.2。

回到中国,过去几年的确是成长股的天下。去年年底随着场外资金的入市,价值股开始起来,目前还很难判断这种投资风格是否会变化。毕竟中国没有很好的价值股土壤,企业不分红,即使像一些拿着许多现金的大国企,也以做大,做强为考核目标。然而,投资风格一旦发生转换,或许会是有延续性的。也就是说,一旦中国的投资风格从成长转向价值,这种风格可能会持续一段时间。

价值VS成长,这是永恒的话题。自己简单的思考,抛砖引玉,希望和您讨论交流。

(来源:点拾原创)

交易技术, 交易策略, 成长, 价值

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!