化工全产业链框架图

化工产业链研究相对复杂,主要的原因在于产业链过长,如果一个产业链特别长,其中的变量就比较多。

相对于农产品而言,产量一年一季,研究对象就不用担心供应端,也就是一个产品的影响因素越少,自然确定性大,行情容易把握。

而化工品上市品种越来越多,未来可能纯苯,合成橡胶,PX,PET,天然气等品种也会上市,相互之间的对冲套利机会越来越多,跨品种对冲,全产业链对冲未来可能是大资金交易手法主流。

我们化工研究团队整理了化工产业链的框架,希望能够对大家有所帮助,所谓:赠人玫瑰,手有余香。

01 化工产业链

化工行业十分庞大,上游原材料来源主要是石油、天然气、煤炭以及各种无机矿物,中下游产物遍布各个领域。

同一种化工产品可能存在四五种制作工艺,一种装置的停车停产即有可能牵一发而动全身影响产业链多种中下游产品的供需关系、价格走势以及利润分布。

面对如此复杂的产业链以及繁多的变量,需要熟悉了解化工产业链上下游的逻辑关系、价格传导时间、价格传导路径、利润分布关系等。

譬如在2022年上半年出现过成品油调油的逻辑,却对PTA的价格影响很大,这其中就在于对于PX产品上下游的逻辑关系需要梳理。

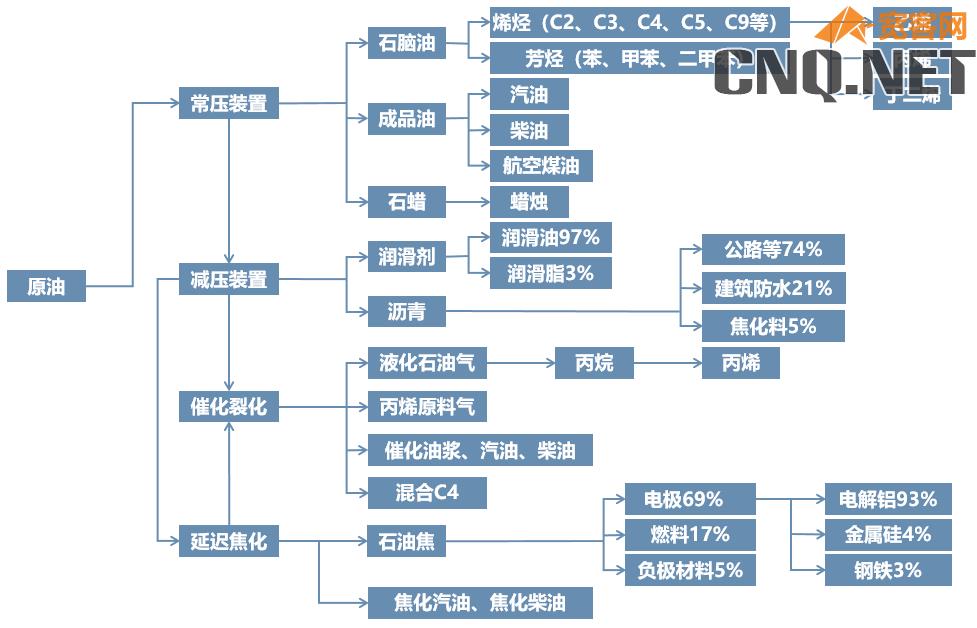

02 石化炼化产业链

原油产业链主要分为两大部分,油品与能化,这里要注意从理论上来说一个石化企业可以把成品油的产量调节到0,大量生产下游化工品,当然这是理论上,2022年上半年成品油利润相比于下游化工品好一些,所以我们看到的是下游化工品开始减产。

这里要重点关注的是石脑油部分,即可以生产烯烃也可以生产芳烃,所以一体化装置的研究越来越复杂,要综合考虑全流程利润。

譬如,今年乙二醇连续亏损三个季度,去库存的临界点实际是比大家想象的晚很多。未来这样的情形可能越来越多,因为一体化是趋势。

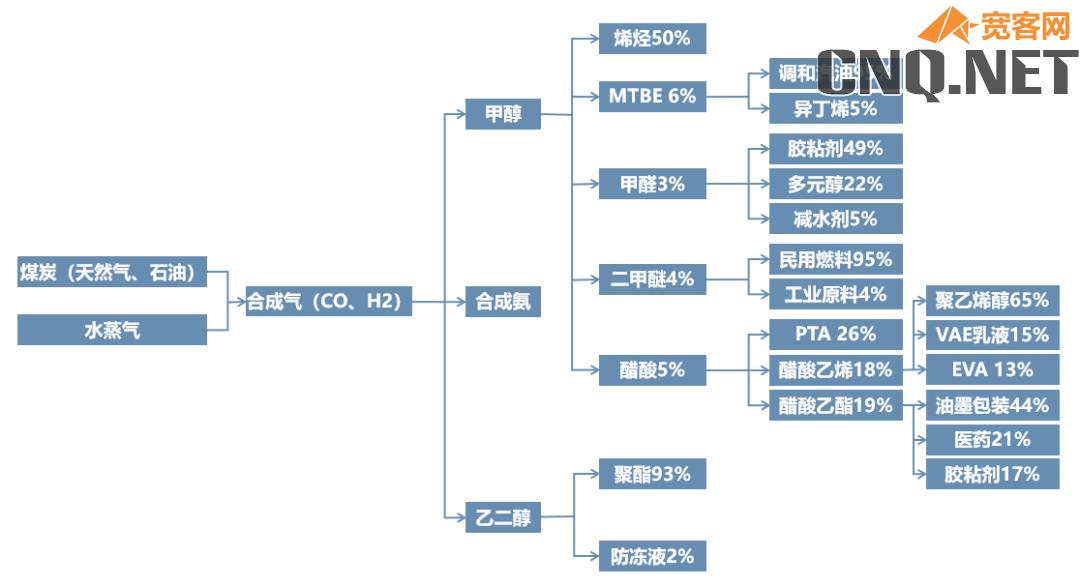

03 石化碳一产业链

甲醇产业链特点:

中国甲醇生产以煤炭+天然气为主,国外的甲醇以天然气为主,尤其是中东伊朗及美国等地,天然气有成本优势。

国内部分生产PP+PE的装置以直接外采甲醇生产,类似的装置称之为MTO装置,通常是3吨甲醇生产一吨PP,所以MTO装置套利是市场比较流行的交易策略。

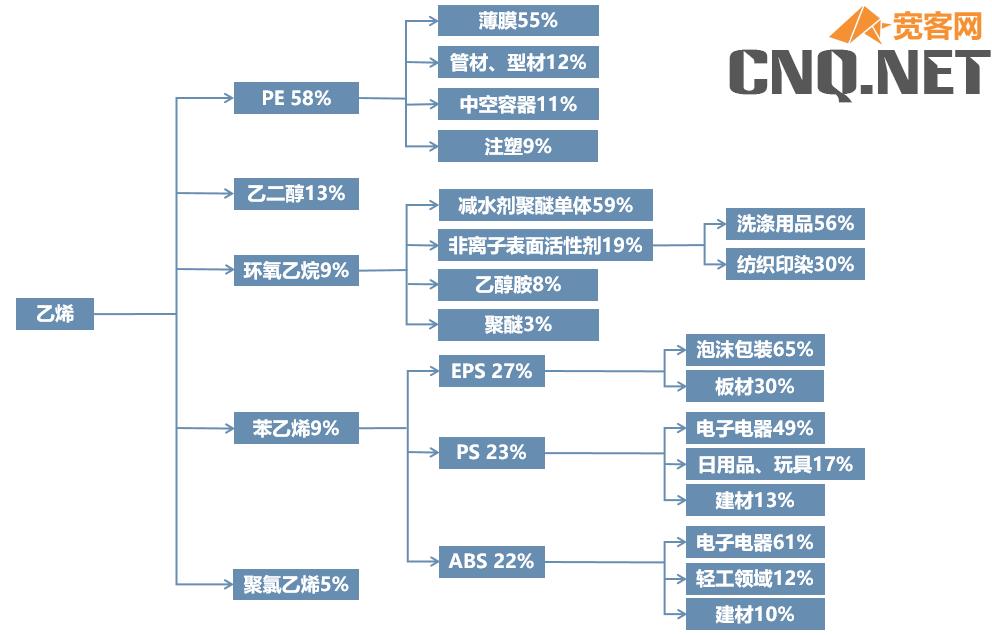

04 石化碳二产业链

乙烯,常温下为无色、带点甜味的气体,是全球产量最大的化学产品之一,也是石油化工产业的核心,在化工品中应用十分广泛。国外乙烯通常是通过天然气和石油来获取,中国缺少乙烯,乙烯产业链特点:

1、乙烯是所有化工品中应用最大的一个产品,现在乙烷已经在大量替代原油及煤炭成为重要的化工原料。

2、乙烯可以生产EG,EB,PE,PVC等化工品,国外的装置大部分是以石油与天然气来获取乙烯,中国缺少乙烯,大炼化装置实际上是扩张乙烯产量,PVC产能扩张较少,PVC-塑料L的价差最近几年持续上升。

3、乙烯产业链与去年已经有很大的不同,如果是基于历史数据做套利或对冲的可能需要重要建立数据库及研究方法。

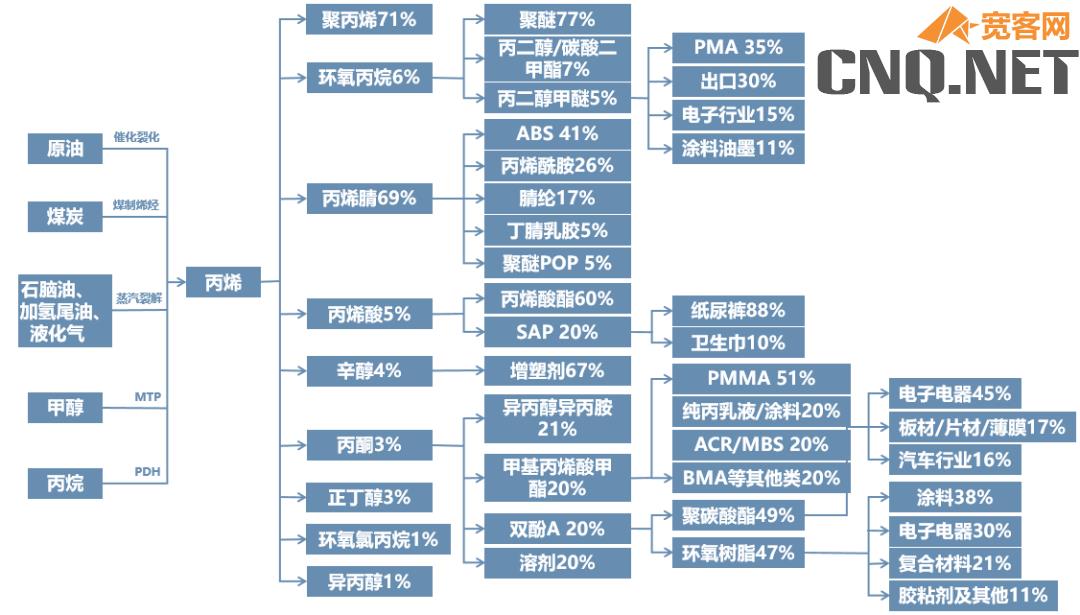

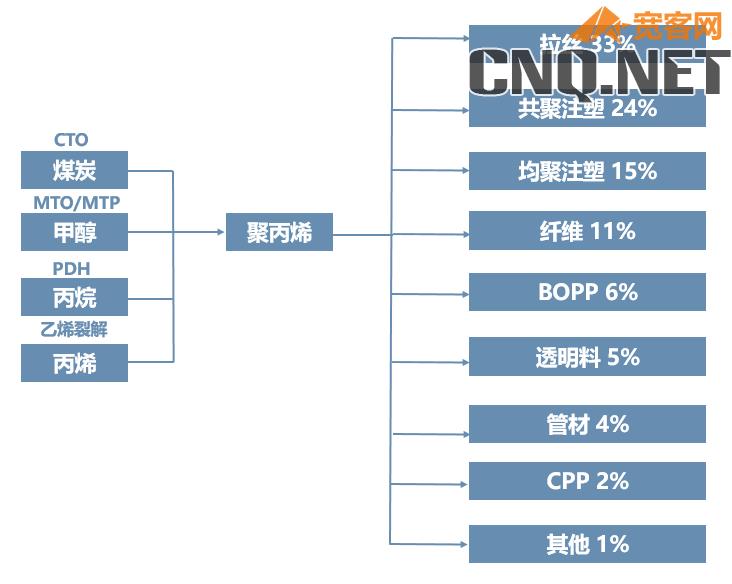

05 石化碳三产业链

PP产业链特点:

1、PP与医疗关联度很大,通过疫情大家认识到口罩是可以用PP生产的,实际上医疗很多产品也是用PP生产的,叫医疗级PP。

2、大商所上市的品种为拉丝级PP,听这名字就知道是拉成丝,编成袋子的规格,可能用来包装化肥,或者是搬家的编织带。

3、PP的生产来源很多,可能未来成本要逐步下滑,PVC与PP的价差可能会持续拉大。PP与塑料L有很多套利对冲机会,两者相关性较强。

06

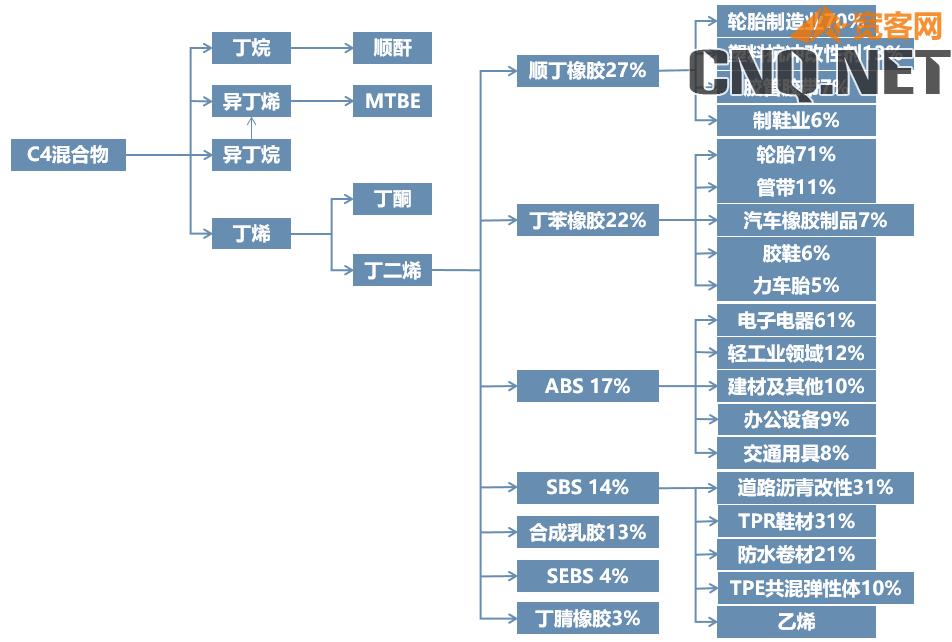

石化碳四产业链

07

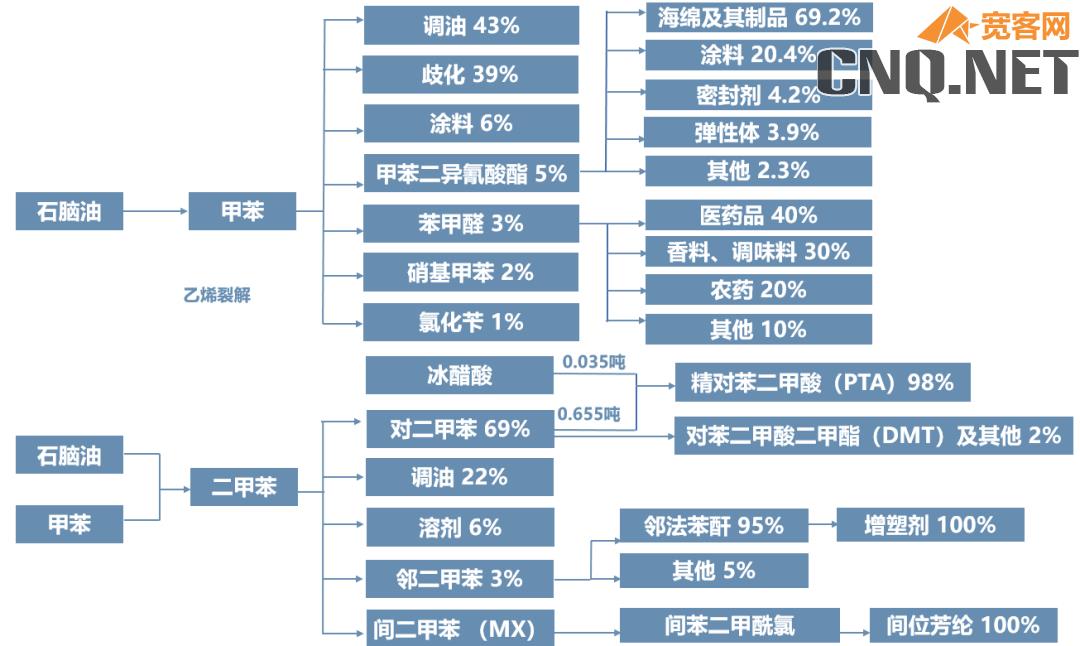

石化芳烃产业链

纯苯属于易燃液体危化品,其无色、有毒、易挥发且具有芳香气味,是一种重要的基础化工原料,截至2021年底,我国纯苯产能为1807万吨,产能利用率为80.8%。

纯苯主要做溶剂及合成苯的衍生物等,衍生领域及其广泛,下游最多的产品是苯乙烯,占比39%左右,也可生产合成橡胶、塑料、纤维、染料等。

苯乙烯是一种不稳定的物质,储存条件也相对严格。如果储存温度超过35度,苯乙烯自身会引发热聚合反应,一般出厂的时候会加入阻聚剂。

苯乙烯现货贸易除了长约外大多以纸货交易为主,储存难,库存是显性的,在低库存下可能出现纸货逼空引发期货价格波动的情况,上游纯苯也是通过纸货交易为主。

苯乙烯产业链特点:

1、苯乙烯有两种生产工艺:石油与煤炭,但是煤炭法生产的苯乙烯并未纳入交割标准品,所以期货上交割品以石油法为主。

2、苯乙烯的下游产品众多,可以生产包装,家电,甚至合成橡胶,苯乙烯是一种极不稳定的化工品,也可以制作气体炸弹。

3、苯乙烯现货贸易大部分为纸货,如果低库存,可能会有纸货逼空引发期货价格的波动,上游纯苯也是大量通过纸货贸易。

现在投研竞争有两大趋势:一个是越来越精细化,产业客户与期货公司都不再满足单一产品的研究,希望了解产业链全景,所以研究苯乙烯需要连同二甲苯也进行关注。

第二大趋势是期货投研券商化,报告页数越来越多,开始关注整体产业的趋势,可能未来期货公司研究员也会向产业研究员方向发展。

第二张图可以解释PTA今年价格冲上7000元之后的逻辑。

08

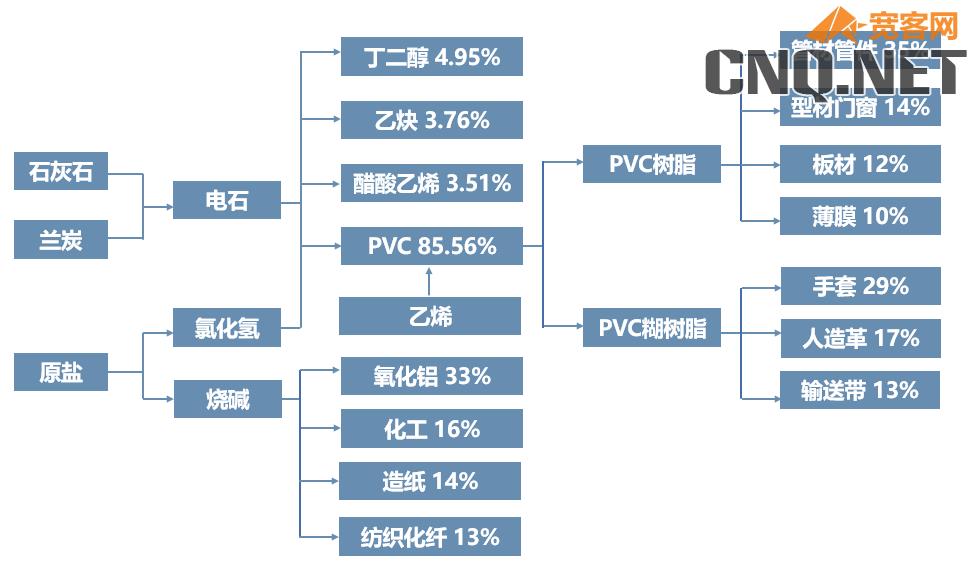

氯碱产业链

PVC产业链特点:

1、PVC已经不再是那个曾经的少年,现在已经插上了碳中和的翅膀,由于大部分PVC位于西北,环保影响产量。

2、PVC的原料叫电石,听名字就知道很费电,所以电价一动,PVC的成本就会上升,电生产的原料。

3、PVC主要的下游是生产管道,最近开始大量生产地板出口美国及欧洲,看数据利润不错,下游开始变化。

09

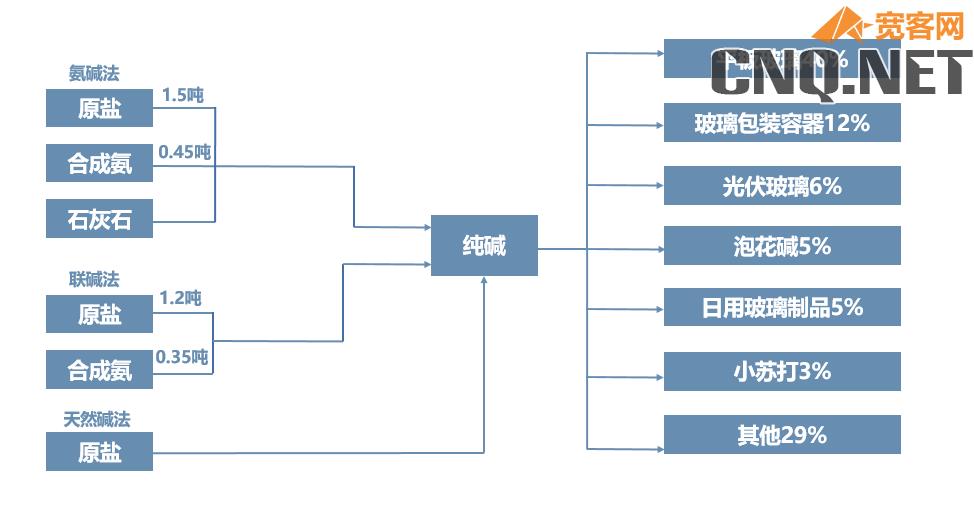

纯碱产业链

纯碱的原料相对简单,主要是原盐、合成氨、石灰石等基础原料。在我国,由于资源限制天然碱法产能占比只有6%左右,氨碱法虽生产规模大,但原盐利用率低且需要排放大量废渣、废液造成环境污染,因此联碱法这两种产能占比达49%,略高于氨碱法产能。

纯碱的下游主要是玻璃相关制品,需求占比63%左右,还可用于生产无机盐、氧化铝等。但纯碱在玻璃生产中的成本占比较小,只占18%左右,所以两者价格联动性并不高,相较之下重油对玻璃的成本压力影响较大。

纯碱产业链特点:

1、纯碱的原料来源相对简单,主要还是原盐与动力来源,除了上图的两种工艺外还有天然碱生产来源,并且产能巨大。

2、纯碱大部分产能用于生产玻璃,其它可以用于食品及氧化铝、无机盐等领域,纯碱的成本在玻璃的成本中占比并不高,甚至不如制造费用及燃料油的成本大,所以两者只是上下游关系,并无数据上高相关性。

3、据参加纯碱工厂调研的分享说,纯碱工厂的工人不得胃病,胃是产生酸的器官,如果确有胃病且无法根治,是否可以考虑去应聘纯碱车间工厂,也是一种选择,还能熟悉了纯碱的基本面。

4、纯碱生产是放热反应,所以在夏季高温经常要检修。

10

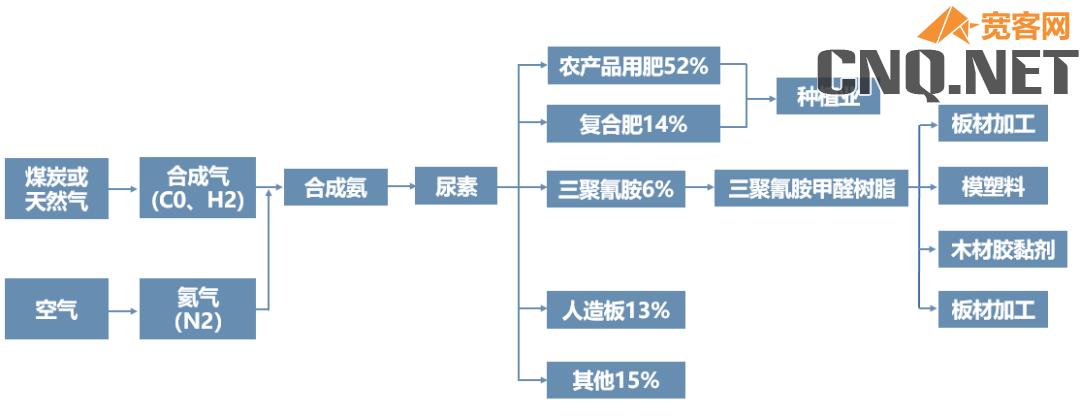

化肥-氮肥产业链

尿素产业链特点:

1、尿素的生产来源有三类:煤炭、天然气、焦炉气。尿素的生产原料来源与甲醇类似,国内有10%的装置是同时生产化肥与甲醇。

2、尿素的下游需求分农业需求与工业需求,尿素的生产装置受到环保影响比较大,如果日产量持续在16万吨下方,库存维持低位,即使利润较高也无法扩大产量。

3、尿素的工业需求仍然不能忽视,尤其是在车用尿素、板材等方面的应用也是比较多,工业需求经常也是成为驱动价格的关键力量。

4、尿素出口有明显的季节性,主要还是根据印度的雨季来源。

11

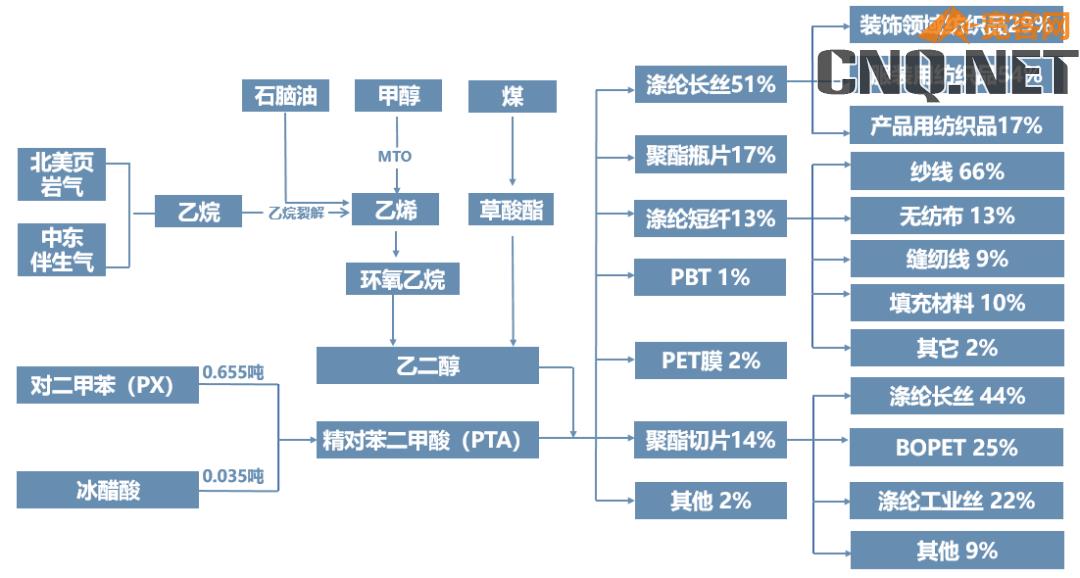

聚酯产业链

聚酯产业链原料以原油为主,上游PTA的原料PX从石脑油中获取,国内乙二醇通常分为油制或煤制。一吨PTA需要0.655吨的PX,PTA价格受上游成本影响较大。

若PX装置停车故障,即使在PTA产能扩张的情况下,它的价格也可能出现短期的大幅波动。乙二醇与甲醇存在上下游关系,有时价格存在联动性,煤价波动对其也存在一定的影响。

聚酯主要产品是涤纶(长丝、短纤)、聚酯瓶片及聚酯切片,一般在第三季度金九银十期间会迎来需求旺季,国内聚酯行业产能主要分布在江浙地区。

聚酯产业链特点:

1、聚酯产业链的原料来源以原油为主,PTA全部只能原油法生产。

2、乙二醇的来源较多,产能为2000多万吨,煤制乙二醇产能700多万吨,不能轻视乙二醇的煤炭法产量。

3、乙二醇与甲醇经常联动性比较强,二者在煤制乙二醇有上下游关系。

4、PTA的价格波动对于乙二醇经常有比较大的影响,PTA上涨可能引发乙二醇的价格波动,二者下游均为聚酯。

12

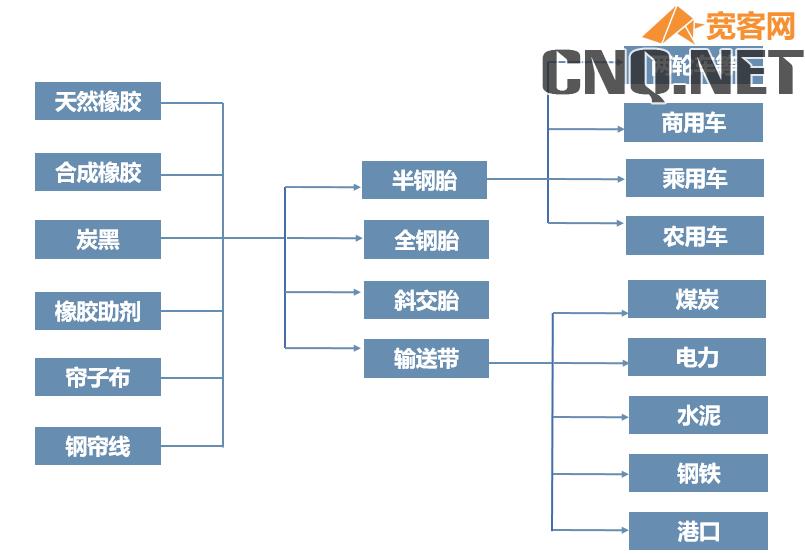

橡胶产业链

橡胶行业是国民经济的重要基础产业之一。它不仅为人们提供日常生活不可或缺的日用、医用等轻工橡胶产品,而且向采掘、交通、建筑、机械、电子等重工业和新兴产业提供各种橡胶制生产设备或橡胶部件。

由此可见,橡胶行业的产品种类繁多,下游需求十分广泛。而天然橡胶作为橡胶产业中重要的组成部分,随着我国经济的不断发展,建筑、交通、日用品行业规模的持续扩张,行业发展前景也十分广阔。

这里重点强调的是,2020年橡胶大涨的行情是因为医疗需求增加,所以橡胶乳与干胶是竞争关系,干胶即是上交所上市交割品,一般中云南农垦等国内生产。

另外一个方面是橡胶有合成橡胶,可以互相替代天然橡胶,未来可能也是有上期货品种进行交易,套利机会有了。

还有橡胶企业都会特别关注PTA与乙二醇的成本变化,这对于轮胎的成本影响也是不可忽视的,所以如果去拜访橡胶客户,顺便提一下还会让客户感觉你很专业的。

13

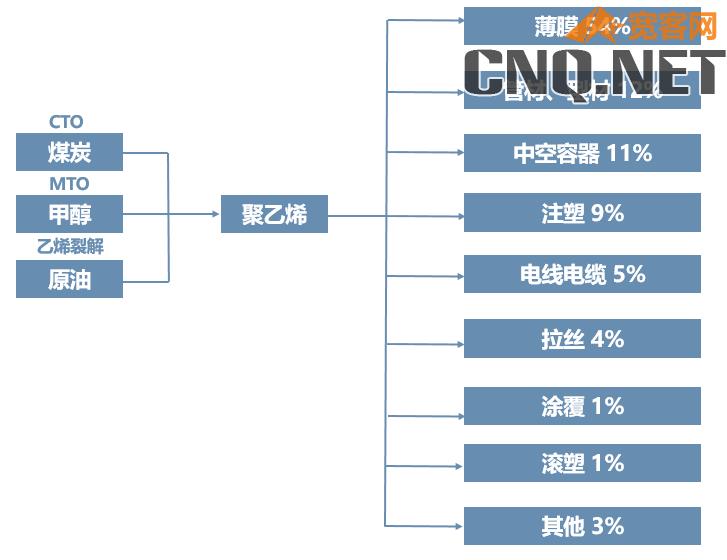

聚烯烃产业链

聚乙烯是以乙烯单体聚合而成的聚合物,按分子质量、链结构以及聚合方式可分为高密度聚乙烯(HDPE)、低密度聚乙烯(LDPE)及线性低密度聚乙烯(LLDPE),是五大通用合成树脂之一(PE、PP、PVC、PS、ABS)。

PE具有良好的抗张强度、抗穿刺和抗撕裂能力,因此薄膜是其最大的下游消费领域,对应的行业为农业、食品包装行业、快递包装行业等。

国内PE还是以油制生产为主,占比67%左右,其次是CTO和MTO制。随着近年来国内PE产能的高速增长,对外依存度逐步下滑,目前对外依存度在40%左右。进口利润也发生了相应的变化,套利窗口时长打开,而2021-2022年利润的持续倒挂进一步降低了对外依存度。

聚丙烯(PP)为结晶形高聚物,在通用塑料中PP最轻。相比PE,PP的综合性能最优。广泛应用于服装、毛毯等纤维制品

国内PP对外依存度只有15%左右,供需环境整体宽松,今年3-4月内外价差倒挂严重,出口端出现较明显的放量。

14

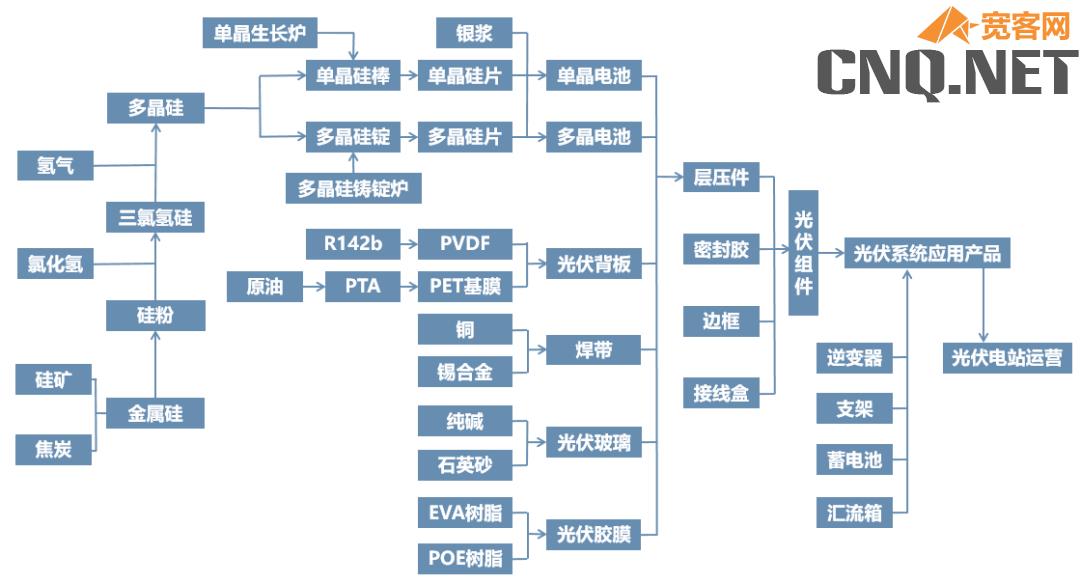

光伏产业链

光伏产业可以分别为硅料、硅片、电池、组件和光伏系统等环节,其中硅料与硅片环节为产业上游,电池片与光伏组件为行业中游,下游为发电系统。

在硅料环节,工业硅被提纯成为光伏级多晶硅料;在硅片环节,多晶硅料被加工成为单晶硅棒或多晶硅锭,再经过截断、开方、切片等工艺,得到单晶硅片或多晶硅片;在电池片环节,硅片经过制绒清洗、扩散制结、刻蚀、化学气相沉积和丝网印刷、烧结等步骤,得到硅基光伏电池片。

在组件环节,光伏电池片将与光伏胶膜、光伏玻璃背板等组装在一起,得到可以应用于下游光伏电站的光伏组件。

电池片是太阳能发电的核心部件,通常分为单晶硅、多晶硅、和非晶硅电池片,由于晶体硅电池具有光电转换效率高、工艺成熟、原料储量丰富等优点,因此目前晶体硅电池片占有主要市场份额,并且以单晶硅为主。

从光伏全产业链看,去年最受益的当属硅料环节,主产业链中硅片次之,电池、组件环节均受高价硅料影响,利润微薄,辅材产业链中整体毛利几乎均被压缩。此外,像光伏设备、耗材等受硅料影响较弱的环节盈利状况较好,主要直接受益光伏需求爆发以及N型电池扩产,订单量饱满,得以维持较高盈利水平。

15

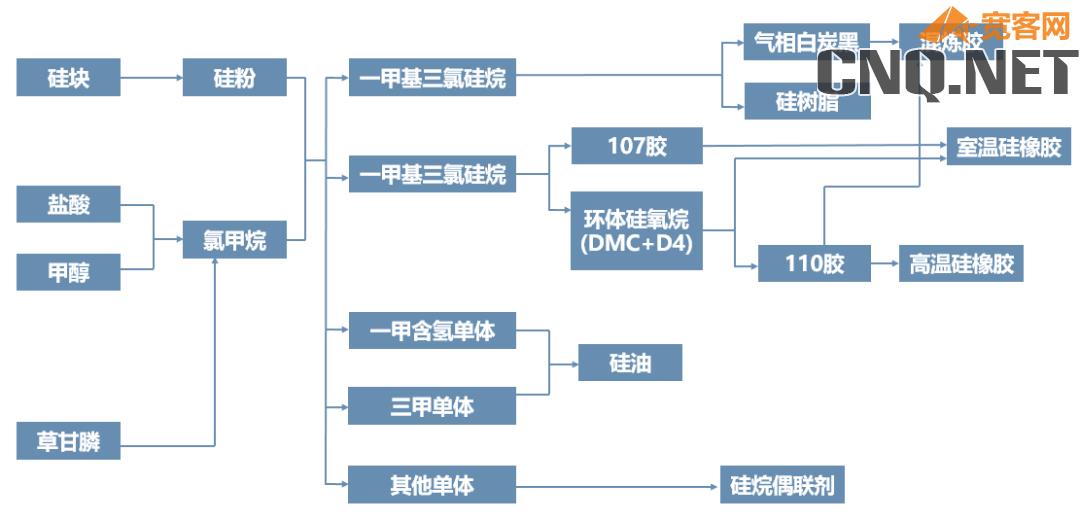

有机硅产业链

有机硅行业产业链主要为“有机硅原料—有机硅单体—有机硅中间体—有机硅产品”。有机硅行业上游主要是金属硅、氯化氢、氯甲烷等基础化工原料,有机硅中间体经聚合得到硅橡胶、硅油、硅烷偶联剂和硅树脂等终端产品。其中硅橡胶和硅油占比最大,分别达到66%和22%。

二甲基二氯硅烷是有机硅工业中最广泛生产的单体,其上游原料是金属硅和氯甲烷,下游合成有机硅DMC、有机硅D4等中间体,然后再用于生产硅橡胶、硅树脂、硅油等终端产品。

其中硅橡胶占比最大,达到66.9%,但其特殊的性质作为材料助剂,应用领域众多,覆盖建筑建材,电子电器,航空航天,日化,纺织印染,新能源汽车等各大领域。

从下游新兴应用市场来看,在“碳中和”的大背景下,未来几年内新兴能源市场将迎来爆发式增长,至2025年,国内光伏年新增装机将达到80GW(2020年为48GW),新能源车产量将达到600万辆,相关行业景气度高升将带动有机硅在新能源车、光伏领域应用市场爆发。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!