投资组合配置原理

今天主要讲投资组合策略选择,即资金在多个风险资产和无风险资产配置的原理。该原理主要是基于马科维兹的投资组合理论。为了简单化,我们假定市场上有A和B两类风险资产和一类无风险资产,而且,风险资产A和B的收益率分别为Ra和Rb,风险则分别为σa和σb;而无风险收益率则为Rf。

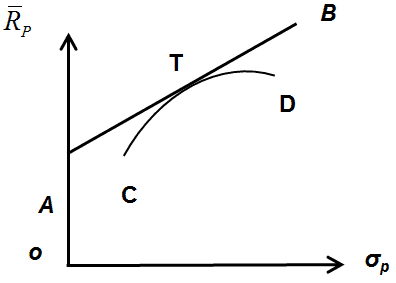

一、风险资产配置原理

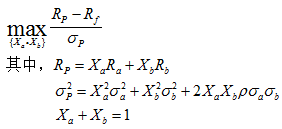

从上图可以看出,最优的风险组合配置就是证券市场线ATB,其用数学语言表述就是求,ATB斜率最大化,即:

对目标函数最大化,其实就是把约束条件代入,然后目标函数对Xa求一阶偏导等于零,可得:

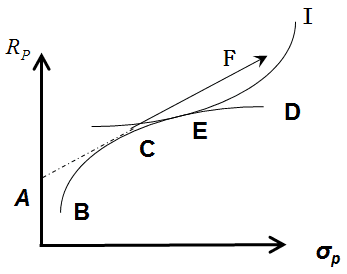

二、无风险资产与风险资产配置原理

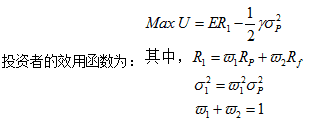

从上图可以看出,其实就是求投资者效用函数(I)与有效边界(BCED)的相切的点。设定投资者的效用函数为:

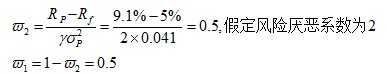

其中,γ表示投资者的风险厌恶系数。对目标函数最大化,其实就是把约束条件代入,然后目标函数对求一阶偏导等于零,可得:

三、案例说明

假设市场上有a、b两种证券,其预期收益率分别为6%和10%,标准差分别为8%和25%。a、b两种证券的相关系数为0.5,市场无风险利率为5%。则依据风险资产配置原理可知,

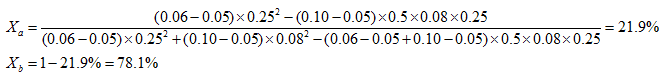

依次代入可得:

因此,可得:

综上,投资者可以把全部资产的50%投资于无风险资产,再把50%投资与风险资产,其中,这部分风险资产又可以把21. 9%投资于a类风险资产,78.1%投资于b类风险资产。同时如果计算出来的w2大于1,则表示投资者以无风险利率借入无风险资产,并将其投资于风险资产。

投资者的资金配置的顺序为:(1)先计算资产计算不同证券收益率和波动率,然后采用各种策略选股,并采取上述策略进行配股;(2)采用上述策略在无风险资产和风险资产投资组合进行配股。

投资组合, 配置, 交易策略

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场,不承担相关法律责任。如若转载,请注明出处。 如若内容造成侵权/违法违规/事实不符,请点击【内容举报】进行投诉反馈!