动量测评之均线策略(一)

作者:赵延鸿 刘富兵

1. 基于价格走势的量化策略综述

基于价格走势的量化策略,主要有两类:动量与反转。动量策略追趋势,反转策略预判拐点。在研究和实际应用中发现,很难找到单一技术指标对一个完整的价格序列自始至终都有效,原因在哪里?原因就在于价格走势是由趋势和震荡两种走势类型连接而成。趋势完成后转震荡,震荡完成后转趋势,这是两种完全相反的走势类型,而任何单一的技术指标要么为趋势属性(例如均线系统金叉与死叉、价格突破单均线、MACD穿越零值、三K线组合、涨跌幅超过给定阈值等),要么为反转属性(KDJ指标、布林线、均线系统的支撑与阻力等),因此难以兼顾到两种不同的走势类型。由此可见完美的策略必须当下动态地兼顾到趋势与震荡两种结构。

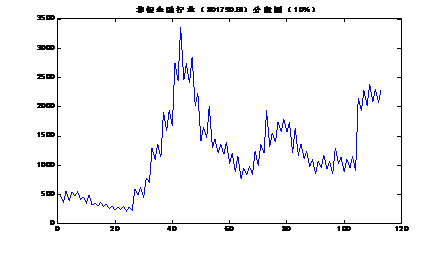

假如世上存在一个完美的策略,能够精确预判每一个拐点,那么我们可以看一下这种完美策略能够取得理论收益是多少?如果用10%作为涨幅参数对非银金融行业(申万一级),从2002年4月至2015年3月的日度收盘价进行分段的话,共出现57个涨幅超过10%以上的波段。那么假定完美策略能够参与所有上涨波段而避开下跌波段,即在底部拐点精准买入而在顶部拐点精准卖出的话。设定期初资金1万元,到期末理论上收益达到约123亿元。如果加入千分之三的交易费率,累计收益也能达到87亿。当然这只是一个假想的完美策略,给予我们参与市场交易获利的想象空间,实际交易中却不可能实现。第一、这种策略应该不存在,每一个级别的拐点出现既有内因(价格走势力度的衰竭)所致,也有外因(政策面或者基本面的超预期)触发,所以能精确把握所有拐点非人力之所能及;第二、随着资金量增大,在单一价格上成交的可能性几乎为零,所谓的顶部拐点或者底部拐点严格意义上是一个价格区间。

图 1非银金融行业(801790.SI)分段图(以10%作为分段参数)

数据来源:国泰君安证券研究,WIND,2002年4月至2015年3月

从下表可以看出,即使用20%的分段参数统计累计收益,非银金融也达到13526倍的收益,排在之后的为有色金属、国防军工和传媒行业。排在最后一位的食品饮料行业累计收益也有132倍。

表1:不同涨跌幅波段累计收益比较(按5%累计收益排序)

5%

10%

20%

证券名称

区间涨跌幅

累计收益(倍数)

年化收益率

累计收益(倍数)

年化收益率

累计收益(倍数)

年化收益率

非银金融

386%

136398038

322%

1229770

194%

13526

108%

有色金属

215%

32171278

278%

356691

167%

8898

101%

国防军工

426%

20772906

265%

236632

159%

2904

85%

传媒

448%

19398170

264%

307167

164%

4344

90%

采掘

138%

8230444

240%

58284

133%

1820

78%

计算机

503%

6419846

234%

79902

138%

1375

74%

电子

141%

4500421

225%

53630

131%

1291

73%

房地产

217%

3720832

220%

96370

142%

1970

79%

农林牧渔

142%

2648875

212%

39536

126%

1110

72%

休闲服务

263%

2326447

209%

44669

128%

749

66%

综合

149%

2294076

209%

66402

135%

1652

77%

建筑材料

181%

2123494

207%

40922

126%

870

68%

汽车

279%

1369461

197%

56842

132%

1911

79%

电气设备

479%

1292346

195%

25794

118%

891

69%

机械设备

298%

964565

189%

33000

123%

888

69%

银行

291%

839307

186%

10226

103%

582

63%

纺织服装

101%

828239

185%

17088

112%

782

67%

钢铁

122%

598949

178%

21725

116%

558

63%

通信

147%

514778

175%

7238

98%

268

54%

轻工制造

109%

397778

170%

12167

106%

639

64%

家用电器

403%

376152

168%

14435

109%

460

60%

商业贸易

279%

286152

163%

7478

99%

640

64%

建筑装饰

167%

281530

163%

6460

96%

294

55%

医药生物

412%

216497

157%

7292

98%

244

53%

化工

122%

138761

149%

5046

93%

460

60%

交通运输

126%

107123

144%

6792

97%

214

51%

食品饮料

343%

99084

142%

3102

86%

132

46%

公用事业

144%

47239

129%

2254

81%

146

47%

数据来源:国泰君安证券研究,WIND

上述数据统计最主要的目的是展示价格中蕴藏的巨大波动空间,及潜在的基于交易获得高收益的可能性。当然上述统计还仅仅是一级行业,如果放到个股层面,波动性与累计收益更为显著。

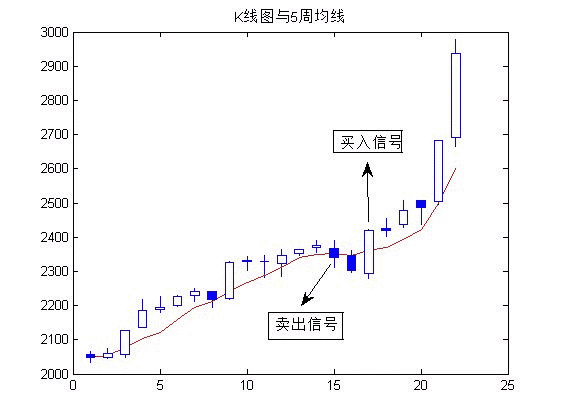

为了捕捉波段交易机会,正如前面讨论要么运用动量趋势策略,要么使用反转策略。在本篇报告中,我们重点探讨动量策略中常见的单均线策略。所谓的单均线动量策略,定义为价格上穿均线或下穿均线后产生的可能趋势行情。背后的基本原理主要是价格上穿或下穿均线后,要么形成趋势行情,要么趋势行情形成失败,但要形成趋势行情,价格必须上穿或下穿均线。

图2单均线买卖信号界定

数据来源:国泰君安证券研究,WIND

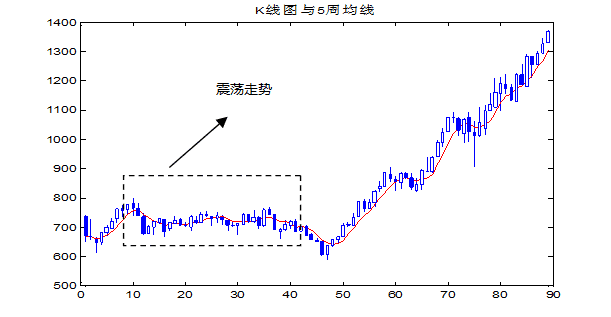

我们首先用5周均线举例说明单均线动量策略的操作方法,5周线战法在技术分析中属于简单易行的动量策略,简而言之,就是当周度收盘价站上5周线就以当周收盘价买入,当周度收盘价跌破5周线就以当周收盘价卖出。当然有些情况下,在周度收盘前不一定能断定价格到收盘时必然站上5周线或者跌破5周线,这种情况可以用下周的开盘价买入或者卖出。5周线战法用来捕捉趋势机会,趋势越强效用越大,这句话包含两个意思:对于上行趋势,可以获得可观的收益,对于下行趋势,则会避开深度套牢。相反当遇到震荡行情,则完全失效,甚至使得组合净值出现大幅回撤。举个例子创业板指数(399006)周度走势,在2012年见底之前,出现长达4个月横盘震荡走势,这期间用5周线战法就会出现净值回撤,最好的操作也许是箱体震荡做反转。而当创业板指数在2012年底筑底之后,出现单边大幅上涨时,5周线战法效果就非常显著。

图 3创业板指数(399006)周K线图与5周均线

数据来源:国泰君安证券研究,WIND

至于如何定义趋势和震荡是一个并不存在标准答案的问题,从数学角度不存在一个终极的唯一答案,二者的定义不仅依赖于量化指标,也依赖于投资者主观认定,换句话说这个定义既是主观的也是客观的。以后我们会有专门的报告来探讨这个问题,本篇报告里不会深究这个问题。

在这里还需要探讨一下技术分析的两类体系,无论是江恩理论、波浪理论、均线系统、缠中说禅还是传统的技术分析指标,都属于两类体系中的一种。一类体系为预测系统,另一类为操作系统。预测系统站在当下对价格未来的走势进行了超前的预测,预测还可以分为两类:一类为单义性预测,另一类为多义性预测。单义性预测比较确定地认为未来就是如何如何,这是一种属于先知先觉性的分析系统,譬如预测拐点发生的时间和到达的点位,再比如像波浪理论基于当下处于的浪级从而预测未来还有几浪涨跌;而多义性预测并没有明显倾向于未来价格走势的唯一可能性,即使基于价格的大数据对未来走势的可能性具有概率统计分布,实际操作往往不会依赖这种概率分布,因为在金融市场最不缺的就是黑天鹅,过去的统计结果未必适用于当下,更不一定适用于未来,毕竟影响股市的各类因素如宏观经济、货币与财政政策、投资者结构、金融工具的使用、上市公司的管理还有人类的生产力与生产关系的发展变迁,这些因素不会一成不变,必然持续不断地发生着变化。单看A股从2000年至今,上述因素也在发生着各种变化,而每一轮的牛市或者熊市从其触发到推动再到完成的因素也是不尽相同。这说明简单基于过去价格的统计规律的不可靠性。所以多义性分类实质上并非基于走势分类的概率分布进行操作,而是对未来走势的分类一视同仁,甚至认为每一种分类发生的可能性是一样,唯一必需做的是制定相应的操作策略。

上述属于技术分析的预测系统,与之完全不同的则是技术分析的操作系统,这种系统对未来具体是涨还是跌、涨至什么位置、什么时候拐点出现等等都不做任何预测,唯一需要做的就是跟随,简而言之就是设置一个明确的信号系统,出现信号则做相应的操作。这篇研究报告中主要是关于操作系统的。(未完待续)

来源:国泰君安证券金融工程数量化专题报告

(本文仅代表作者观点)

交易技术, 交易策略

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场,不承担相关法律责任。如若转载,请注明出处。 如若内容造成侵权/违法违规/事实不符,请点击【内容举报】进行投诉反馈!